一般口座で確定申告をする手順とは?譲渡所得の計算が必要であることを解説

「一般口座で確定申告をする場合、どのようにすればいいの?」

「確定申告書を作成する手順って?」

「確定申告をしないとどうなる?」

このように、一般口座で確定申告をする手順について、さまざまな不安や疑問を持っている人も多いのではないでしょうか。

本記事では、一般口座で確定申告をしなければいけない場合や一般口座で確定申告をする手順などについて解説しています。本記事を読むことで、どのようにして確定申告を行えばよいのか把握できるでしょう。

また、一般口座だけで確定申告の処理ができない場合の対処法などについても紹介するため、確定申告ができずに困っているという人も参考にできます。

一般口座で確定申告をする手順について詳しく知りたい人は、ぜひ参考にしてみてはいかがでしょうか。

目次

一般口座の株取引で利益が出たら確定申告をしなければいけないの?

確定申告とは、給与所得以外に収入がある場合などに、その年一年間の所得から所得税などを申告することです。金融機関の口座には特定口座と一般口座がありますが、一般口座の株の取引で利益が出た場合は確定申告をする必要があります。

一般口座で確定申告をする場合の株取引の利益金額はいくら以上?

一般口座で株取引を行い、譲渡損益を計算して確定申告を行う場合、どのくらいの利益が出た場合に確定申告が必要になるのか把握しておく必要があります。

給与所得がある人の場合は、20万円以上の利益が出た場合に確定申告を行う必要があります。

一般口座で確定申告する場合には譲渡所得の計算が必要

譲渡所得とは、土地や建物などの資産を譲渡した場合に発生する所得を指します。譲渡所得にかかる税金は、事業所得や給与所得などの所得とは分けて計算します。

譲渡所得を計算する場合、「譲渡収入-取得費-譲渡費用」で計算することが可能です。

出典:No.3202 譲渡所得の計算のしかた(分離課税)|国税庁

一般口座で確定申告する時に必要な譲渡益や取得価格を確認する方法

自身で株取引による譲渡所得を計算するには、譲渡益や取得価格などを確認する必要があります。譲渡益や取得金額を確認するには、取引報告書や取引残高報告書などを参照すると良いでしょう。

いずれも証券会社から郵送されてきます。また、書類を紛失した場合でも、Web上で電子交付書面として内容を確認できます。

一般口座で確定申告をする手順

最近一般口座で株取引を始めたという人の中には、どのようにして確定申告を行えばよいのか不安に感じているという人もいるのではないでしょうか。

確定申告自体はインターネット上でも行うことができ、必要項目を入力すれば自動的に納税額が計算できるため、そこまで難しいものではありません。ここでは、一般口座で確定申告をする手順を紹介していきます。

出典:株式等の譲渡 特定口座を利用していない場合 編|国税庁(PDF)

年間の売買損益を計算する

先に紹介した取引報告書や取引残高報告書などを参照し、確定申告を行う一年間の売買損益の計算を行いましょう。売買損益を計算する場合、銘柄一つずつ計算を行います。

そのため、Excelなどを使って銘柄ごとの一覧表を作成しておくとよいでしょう。

源泉徴収票を確定申告書の作成前に用意しておく

サラリーマンなど給与所得がある場合は、確定申告書を作成する前に源泉徴収書を用意しておきましょう。確定申告書の際には、源泉徴収票の中でも「支払金額」「給与所得控除後の金額」「源泉徴収税額」「所得控除」などの金額が必要になります。

確定申告書を作成する

確定申告は国税庁の「確定申告書作成コーナー」と呼ばれるサイトで行えます。確定申告書作成コーナーの利用の手順としては、まずはサイトにログインし、「生年月日」「確定申告書の提出方法」「確定申告に関する質問」に回答します。

続けて「収入金額・所得金額」では「分離課税の所得」にある「株式等の譲渡所得等」の入力するボタンをクリックし、「配当所得の課税方法の選択」で「配当等がない」を選択しましょう。

さらに「金融・証券税制(一般株式等の譲渡・明細)」の画面で銘柄ごとの取引明細を登録していきましょう。

出典:申告手続の流れ|国税庁

確定申告書の作成の手順

確定申告書には申告書Aや申告書Bなどの種類があります。また、申告書には第一表、第二表があります。

そのため、確定申告を行う場合には、どの申告書を使用するのかも事前に把握しておくことが大切です。ここでは確定申告書の作成の手順を紹介していきます。

出典:申告手続の流れ|国税庁

申告書B第一表を記入する

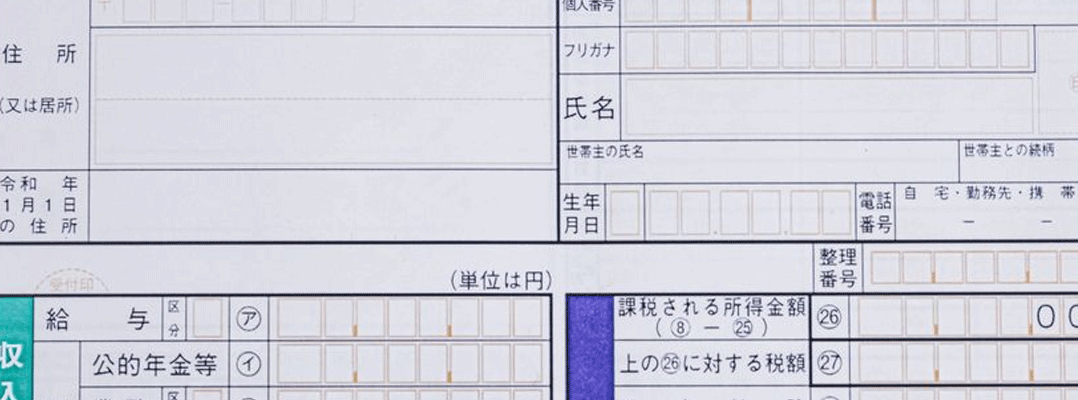

確定申告書には「申告書A」と「申告書B」という異なる2種類の書類があります。申告書Aは所得が給与所得や雑所得、総合課税の配当所得、一時所得のみの場合に用いる申告書であるため、所得の種類に関わらず申告ができる申告書Bを利用します。

また、確定申告を行う際には申告書Bの第一表、第二表の両方を作成する必要があるため、まずは申告書Bの第一表を記入していきましょう。

第一表では、「住所、氏名」「収入金額等」「所得金額等」「所得から差し引かれる金額」「税金の計算」「その他」「延納の届出」「還付される税金の受取場所」を入力していきます。

申告書B第二表を記入する

続けて、確定申告書Bの第二表を記入していきましょう。第二表では「住所、屋号、氏名」「所得の内訳」「総合課税の譲渡所得、一時所得に関する事項」「社内保険料控除等に関する事項」「本人に関する事項」などを入力していきます。

また、他にも「雑損控除に関する事項」「寄附金控除に関する事項」「配偶者や親族に関する事項」「事業専従者に関する事項」「住民税・事業税に関する事項」などがあります。

株式等に係る譲渡所得等の金額の計算明細書を記入する

株取引の利益を確定申告する場合、株式等に係る譲渡所得等の金額の計算明細書を記入していきましょう。株式等に係る譲渡所得等の金額の計算明細書では、2面を記載した後で1面を記載するようにしましょう。

株式を売却した場合、2面で「特定口座以外で譲渡した株式等の明細」を記載し、1面に一般株式と上場株式をわけて合計金額を転記していく形になります。

出典:No.1463 株式等を譲渡したときの課税(申告分離課税)|国税庁

申告書第三表を記入する

申告書第三表とは、分離課税用の申告書です。申告分離課税の所得がある場合は、申告書第三表(分離用)も記入する必要があります。

そのため、株式の譲渡益がある場合は申告書Bと分離用を併用することになります。

一般口座だけで確定申告の処理ができない場合の対処法

ここまで、一般口座の株取引で利益が出た場合の確定申告方法について解説しましたが、ここまでで紹介した手順では確定申告の処理ができないケースもあります。

たとえば一般口座と特定口座両方で株取引を行っている場合などは、一般口座だけで確定申告を完了することはできません。ここでは一般口座だけで確定申告の処理ができない場合の対処法について紹介していきます。

同一の銘柄を複数回取引した場合

同じ銘柄の株式などを複数回取り引きした場合は、総平均法に準じた方法で算出した1単位当たりの金額で取得費を計算することになります。

計算式としては、「1単位当たりの金額=(A:株式を最初に購入した際の購入価格の総額+B:株式を最初に購入した後から譲渡までの購入価格の総額)÷(Aに係る株式の総数+Bに係る株式の総数)」となります。

出典:【確定申告書等作成コーナー】-2回以上にわたって取得した同一銘柄の株式等を譲渡した場合の取得費の計算について|国税庁

損失を翌年に繰り越した場合

株式を譲渡したことによって譲渡損失が発生した場合、確定申告の際にその年分の配当などに係る利子所得の金額や配当所得の金額と損益通算を行うことが可能です。

また、損益通算を行っても控除しきれない場合は、翌年以降3年間、確定申告の際に繰越控除を行うことができます。

出典:No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除|国税庁

一般口座と特定口座に取引がある場合

一般口座と特定口座両方で取引がある場合は、それぞれの取引を「株式等に係る譲渡所得等の金額の計算明細書」で合算して計算することになります。

2面に「申告する特定口座の上場株式等に係る譲渡所得等の金額の合計」、「特定口座以外で譲渡した株式等の明細」を記載しましょう。

出典:株式等に係る譲渡所得等の金額の計算明細書|国税庁(PDF)

確定申告をしないとどうなるの?

確定申告では、毎年1年間の所得を決められた期間内に申告する必要があります。しかし期限内に確定申告をし忘れてしまうケースもあるでしょう。

このような場合、無申告加算税や重加算税がかかるため注意が必要です。所得税や住民税の時効は基本的には5年ですが、無申告が悪質な場合は7年間にさかのぼって所得税の徴収が行われる可能性もあります。

一般口座で確定申告をする手順を知っておこう

給与所得がある場合でも、一般口座での株式売却で譲渡益が出ている場合は確定申告を行う必要があります。

ぜひ本記事で紹介した一般口座で確定申告をする手順や確定申告書の作成の手順などを参考に、期間内に忘れずに確定申告を行うようにしましょう。

※初回公開日:2023年3月15日

監修:キャリテ編集部【株式会社エーティーエス】

株式会社エーティーエスが運営する本サイト「キャリテ」では、みなさまの「キャリア」「働く」を応援する記事を掲載しています。みなさまのキャリアアップ、より良い「働く」のために、ぜひ記事の内容を参考にしてみてください。

-

IT・Web業界で活躍できるお仕事情報多数掲載

-

あなたの成長を叶える魅力的なお仕事情報多数掲載